キャッシュフロー経営とは?「売上はあるのに現金がない」黒字倒産を防ぐために営業ができること

「今月は目標達成だ! 売上1,000万円確定!」

営業マンがそう喜んでいる横で、社長や経理担当者が頭を抱えていることがあります。

「売上はあるのに、銀行口座に現金がない…来月の支払いが間に合わない…」

これが、企業経営の最大の恐怖である「キャッシュフロー(資金繰り)」の問題です。

実は、会社が倒産するかどうかは「赤字かどうか」ではなく、「手元に現金(キャッシュ)があるかどうか」で決まります。

この記事では、営業マンが絶対に知っておくべき「お金の流れ」と、黒字倒産を防ぐために商談で握るべき「支払い条件(回収サイト)」について解説します。

キャッシュフロー経営とは?「利益」と「現金」は別物

多くの営業マンは「売上」や「粗利」は気にしますが、「いつ入金されるか」には無頓着です。

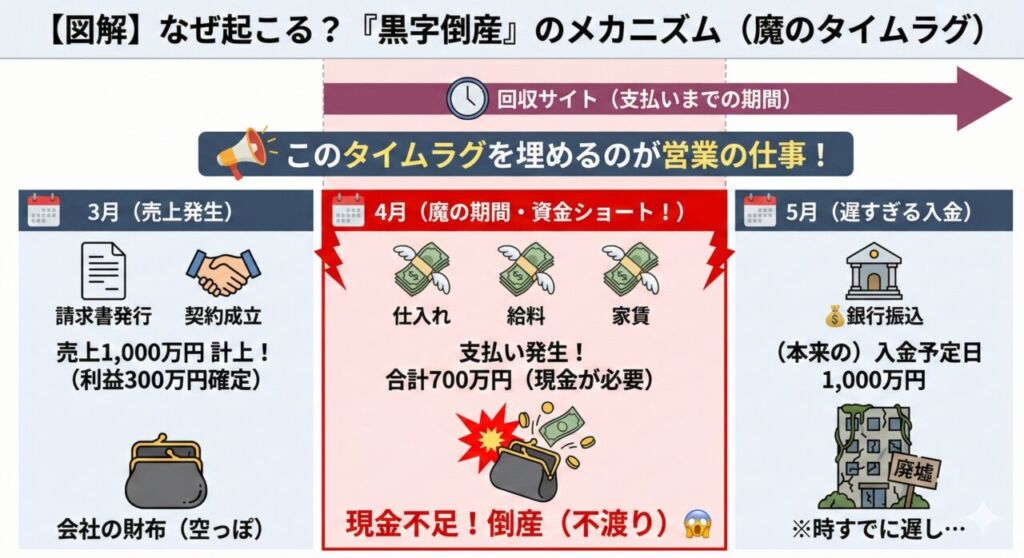

しかし、会計上には恐ろしいタイムラグ(時間のズレ)が存在します。

帳簿上の「売上」と、実際の「入金」のズレ

BtoB取引(掛け売り)の一般的な流れを見てみましょう。

- 3月: 商品を納品し、請求書を送る。(※ここで「売上」は計上される)

- 4月: 仕入れ先への支払いや、社員への給料支払いが発生する。(※現金が出ていく💸)

- 5月: 顧客から代金が入金される。(※現金が入ってくる💰)

この例では、3月に売上は立っていますが、実際の現金が入ってくるのは5月です。

この間の4月は、「利益は出ているのに、手元のお金は減り続ける」という魔の期間になります。

帳簿上の「利益」が出ていても、4月の時点で手元に「現金」がなければ会社は倒産します。入金日を1日でも早める交渉がいかに重要か、お分かりいただけるでしょう。

恐怖の「黒字倒産」のメカニズム

「黒字倒産」とは、PL(損益計算書)上では黒字(利益が出ている)なのに、資金ショートを起こして倒産してしまう現象です。

なぜ起こるのか?

例えば、超大型案件(売上1億円、原価7,000万円)を受注したとします。

- 支払い(Out): 下請け業者への7,000万円は「翌月末」に払わないといけない。

- 入金(In): 顧客からの1億円の入金は「半年後」になる契約をしてしまった。

この場合、会社は半年後の入金を待たずに、先に7,000万円を用意しなければなりません。

もし銀行口座に7,000万円が無ければ、その時点で「不渡り」となり、会社は倒産します。

いくら3,000万円の黒字確定案件であっても、現金のタイミングが合わなければ死ぬのです。

営業マンができる「3つのキャッシュフロー改善策」

会社の金庫を守るのは経理ですが、最前線で「入金の条件」を決めてくるのは営業マンです。

明日からできるアクションは以下の3つです。

支払いサイト(回収条件)の短縮交渉

見積もりを出す際、漫然と「貴社規定に従います」としていませんか?

支払いサイト(締め日から入金までの期間)は、1日でも短い方が会社にとって有利です。

- 翌々月末払い(約60日サイト): 資金繰りが苦しくなる。避けるべき。

- 翌月末払い(約30日サイト): 一般的だが、早める努力が必要。

- 着手金・前払い: 最高条件。特に開発案件や受注生産なら「着手金50%」を交渉すべき。

「値引きに応じる代わりに、支払いは翌月末の現金でお願いできませんか?」という交渉は、プロの営業テクニックです。

与信管理(相手は払えるのか?)

契約書にハンコをもらう前に、一瞬立ち止まって考えてください。

「この会社、本当にお金ある?」

- 帝国データバンクや東京商工リサーチの評点を確認する。

- Webサイトが長期間更新されていない、オフィスの整理整頓がされていないなどの「違和感」を無視しない。

回収不能(貸し倒れ)になれば、あなたの売上成績が消えるだけでなく、会社に損害を与えることになります。

入金遅延への即座の対応

約束の期日に入金が確認できない場合、「1日も待たずに」電話してください。

「経理のミスかな?」と遠慮して放置するのが一番危険です。

資金繰りが苦しい会社は、「うるさい業者」から優先的に支払います。

「うちは管理が厳しい会社だ」と相手に認識させることが、回収の鉄則です。

危険な取引先を見抜く「4つのシグナル」

取引先が倒産する前には、必ず予兆(シグナル)があります。

営業マンが現場でこれを感じ取ったら、すぐに上司に報告し、取引縮小や現金回収に動く必要があります。

- ⚠ 支払い条件の変更打診:

「今回だけ手形で払わせて」「支払日を来週に延ばして」は末期症状です。 - ⚠ 経理・役員の退職:

会社の懐事情を知る人間(金庫番)が辞めるのは、沈没船から逃げ出している証拠です。 - ⚠ 極端な安売り・在庫処分:

利益度外視で商品を換金し、手元のキャッシュを作ろうとしている可能性があります。 - ⚠ 社長と連絡がつかない:

資金策定で走り回っているか、雲隠れの準備をしている可能性があります。

まとめ:回収(入金)までが営業の仕事

「契約=ゴール」ではありません。「入金=ゴール」です。

極論を言えば、売上が半分でも、すぐに入金してくれる優良顧客ばかりなら、会社は健全に成長します。

あなたの給料は、帳簿上の「売上」からではなく、回収された「現金」から支払われています。

キャッシュフローを意識し、支払い条件までしっかり握れる営業マンこそが、経営者から最も信頼されるパートナーになれるのです。

「支払い能力」の高い優良企業と取引しませんか?

キャッシュフロー悪化の最大要因は、回収サイトの長い取引先や、貸し倒れリスクのある企業との取引です。

業績が安定しており、支払い能力の高いターゲット企業に絞って営業アプローチを行いましょう。

📊 数字に強い営業マンになる!「営業計数」シリーズ

- 基礎: 値入率と粗利率(見積もりの計算)

- 攻撃: ROI(投資対効果)の提案法

- 戦略: スキミング価格戦略(高く売る技術)

- 防御: 損益分岐点(値引きのリスク計算)

- 管理: キャッシュフロー経営(回収サイト)

- 長期: LTV(顧客生涯価値)の最大化

キャッシュフローに関するよくある質問

- Q. 「締め日」と「支払日」の違いは?

- A. 「締め日」は請求書を発行するために1ヶ月分の取引を区切る日(例:月末締め)。「支払日」はその請求額を入金してもらう日(例:翌月末払い)。この締め日から支払日までの期間を「支払いサイト」と呼びます。

- Q. 手形取引(約束手形)とは何ですか?

- A. 「〇ヶ月後に現金を払います」と約束した証券での支払い。現金化されるのが数ヶ月先(例:90日後、120日後)になるため、受け取る側(営業側)にとっては資金繰りが悪化する要因になります。可能な限り現金振込を交渉するのが鉄則です。

参考・出典

- 中小企業庁「資金繰り管理のポイント(J-Net21)」

- 日本商工会議所「簿記検定試験(管理会計)」

- 東京商工リサーチ「倒産の定義・要因」

Comment